Estimated reading time: 6 minutes

Aandeel Microsoft koers

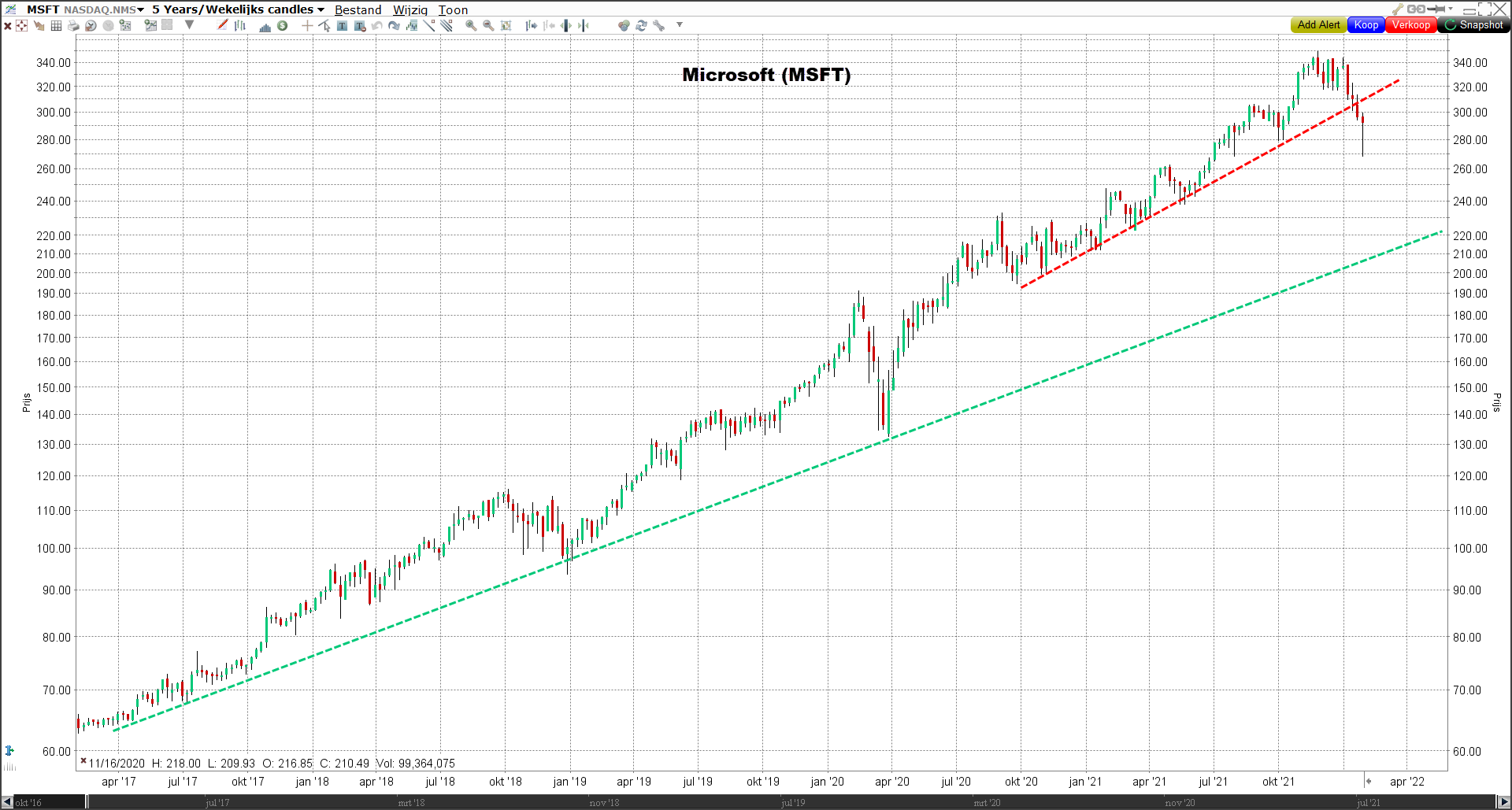

Beleggers lijken enigszins te twijfelen over Microsofts enorme uitgaven aan AI. Het aandeel is dit jaar achtergebleven bij andere techgiganten op Wall Street, met een winst van iets meer dan 15%. Terwijl Meta met 70% is gestegen en Amazon met bijna 30%.

| Company name | ISIN | Symbol | Market capitalisation | Last trade price | YTD |

|---|---|---|---|---|---|

| Adobe Systems Inc. | US00724F1012 | ADBE | |||

| Autodesk, Inc. | US0527691069 | ADSK | |||

| BlackBerry Ltd | CA09228F1036 | BB | |||

| Intuit Inc. | US4612021034 | INTU | |||

| Oracle Corp. | US68389X1054 | ORCL | |||

| SAP SE | DE0007164600 | SAP | |||

| Twilio Inc. | US90138F1021 | TWLO | |||

| Check Point Software Technologies Ltd. | IL0010824113 | CHKP | |||

| Nemetschek SE | DE0006452907 | NEM | |||

| Roper Technologies Inc. | US7766961061 | ROP | |||

| Salesforce.com Inc. | US79466L3024 | CRM | |||

| Synopsys, Inc. | US8716071076 | SNPS | |||

| Dell Technologies Inc | US24703L2025 | DELL | |||

| Fortinet Inc | US34959E1091 | FTNT | |||

| Cadence Design Systems Inc | US1273871087 | CDNS | |||

| Workday, Inc. | US98138H1014 | WDAY | |||

| Dropbox Inc | US26210C1045 | DBX | |||

| Docusign Inc | US2561631068 | DOCU | |||

| Cyberark Software Ltd | IL0011334468 | CYBR | |||

| ServiceNow Inc | US81762P1021 | NOW | |||

| AlarmCom Hldg Inc | US0116421050 | ALRM | |||

| Five9 Inc | US3383071012 | FIVN | |||

| MongoDB, Inc. | US60937P1066 | MDB | |||

| Domo Inc. | US2575541055 | DOMO | |||

| PTC Inc. | US69370C1009 | PTC | |||

| Nutanix Inc. | US67059N1081 | NTNX | |||

| Crowdstrike Holdings Inc | US22788C1053 | CRWD | |||

| TeamViewer AG | DE000A2YN900 | TMV | |||

| Zoom Video Communications Inc | US98980L1017 | ZM | |||

| Ansys Inc. | US03662Q1058 | ANSS | |||

| Box, Inc | US10316T1043 | BOX | |||

| NortonLifeLock Inc. | US6687711084 | NLOK | |||

| SS&C Technologies Holdings, Inc. | US78467J1007 | SSNC | |||

| Open Text Corporation | CA6837151068 | OTEX | |||

| Schrodinger, Inc. | US80810D1037 | SDGR | |||

| Palantir Technologies Inc | US69608A1088 | PLTR | |||

| Zscaler Inc | US98980G1022 | ZS | |||

| Datadog Inc | US23804L1035 | DDOG | |||

| Elastic | NL0013056914 | ESTC | |||

| Progress Software | US7433121008 | PRGS |

Justin Blekemolen bij BNR Radio

Tijdens de Ochtendspits op BNR gaf ik vanochtend vroeg de eerste duiding over de cijfers van Microsoft en Meta Platforms. Terugluisteren kan hier.

Kwartaalcijfers

Microsoft heeft zijn kwartaalresultaten voor het eerste fiscale kwartaal van gebroken boekjaar 2025 (dat eindigde op 30 september) gepubliceerd. De cijfers laten een solide groei zien, maar de verwachtingen voor de komende kwartalen zijn enigszins gematigd.

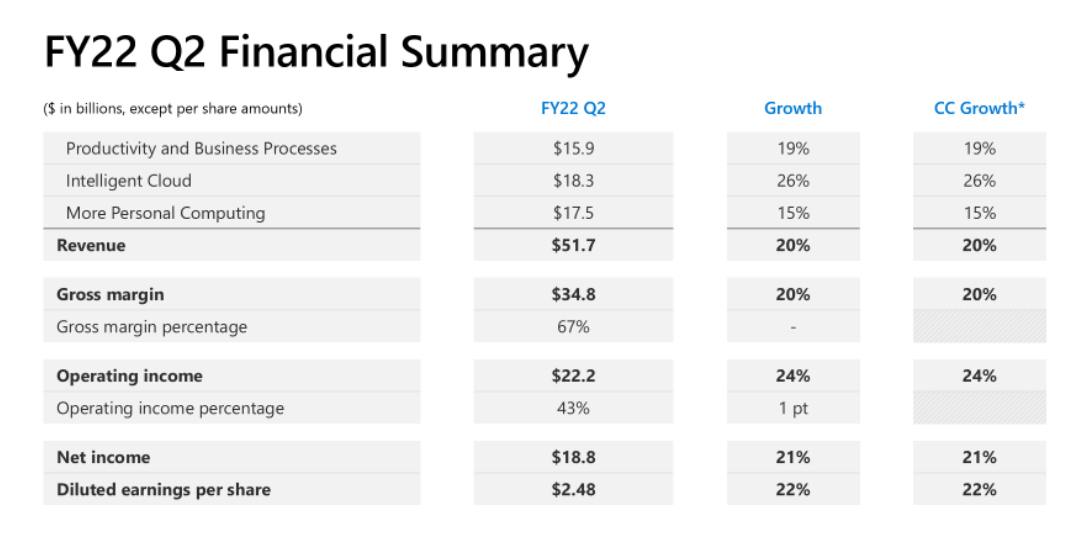

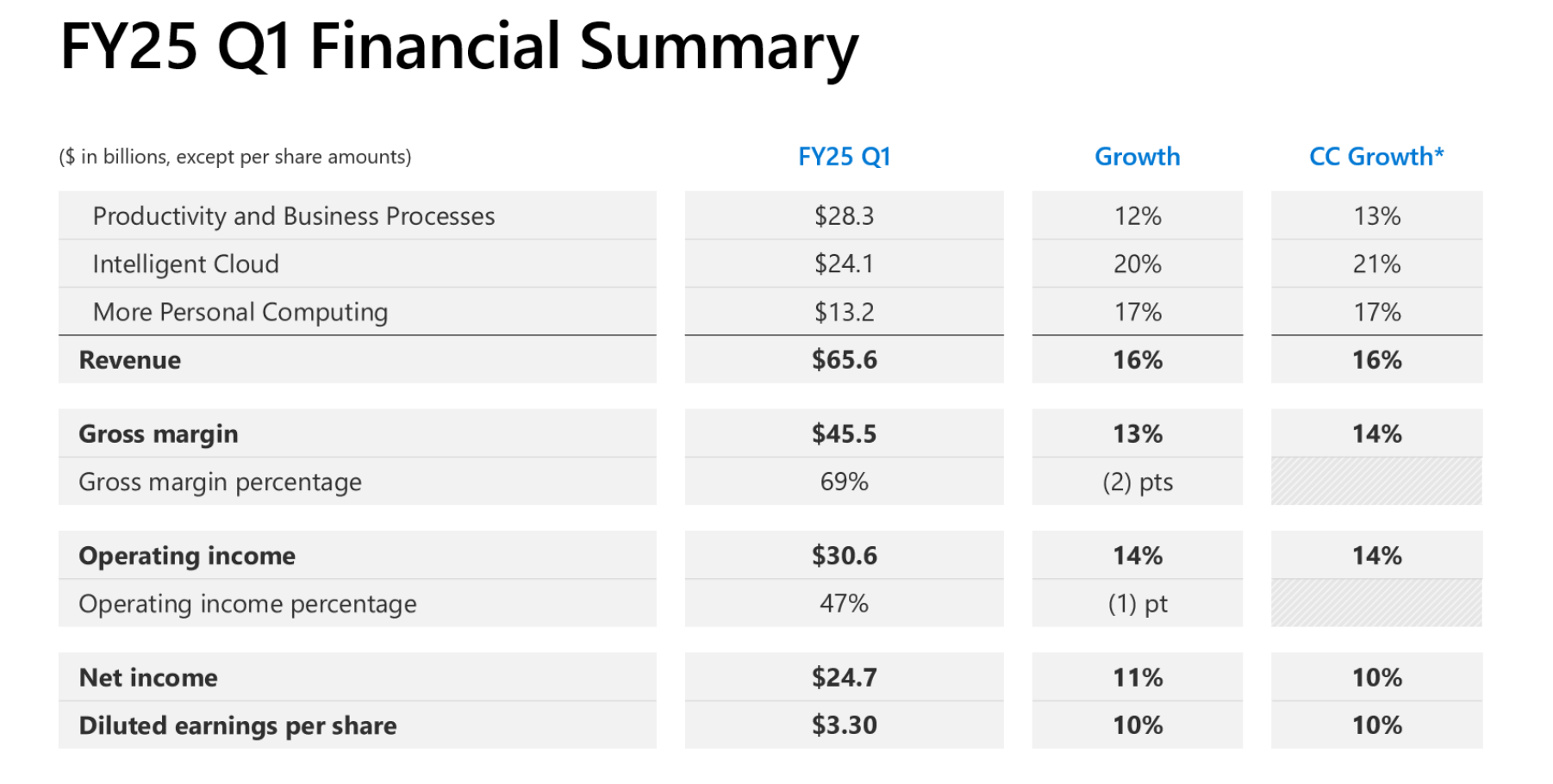

In vergelijking met analistenverwachtingen, presteerde Microsoft beter dan verwacht op het gebied van zowel winst per aandeel (WPA) als totale omzet:

- Winst per aandeel: Microsoft rapporteerde een WPA van $3,30, waar analisten $3,10 hadden voorspeld.

- Totale omzet: De omzet bedroeg $65,59 miljard, wat hoger was dan de verwachte $64,51 miljard. Dit vertegenwoordigt een stijging van 16% vergeleken met het voorgaande jaar.

De nettowinst groeide met 11% tot $24,67 miljard, een toename ten opzichte van $22,29 miljard een jaar eerder. Deze groei werd onder andere gedreven door een sterke vraag naar cloud- en AI-gerelateerde diensten, waaronder Microsoft’s Azure-platform.

Segmentprestaties

Het was even puzzelen, want Microsoft heeft besloten de rapportage van de verschillende segmenten weer wat aan te passen. Hierdoor zien we een grotere omzet voor de divisie productivity and business processes. Positief is het feit dat beleggers nu een duidelijker beeld van de inkomsten uit cloud computing krijgen. De omzetgroei van Azure en andere clouddiensten wordt namelijk voor het eerst exclusief de omzet uit mobility en security en Power BI data analytics weergegeven.

Productivity and Business Processes

De inkomsten van deze divisie, waarin onder meer Office-software wordt ondergebracht, stegen met 12% tot $28,32 miljard. Dit was boven de verwachtingen en is het resultaat van een toenemende vraag naar zakelijke software en cloudgebaseerde productiviteitstools.

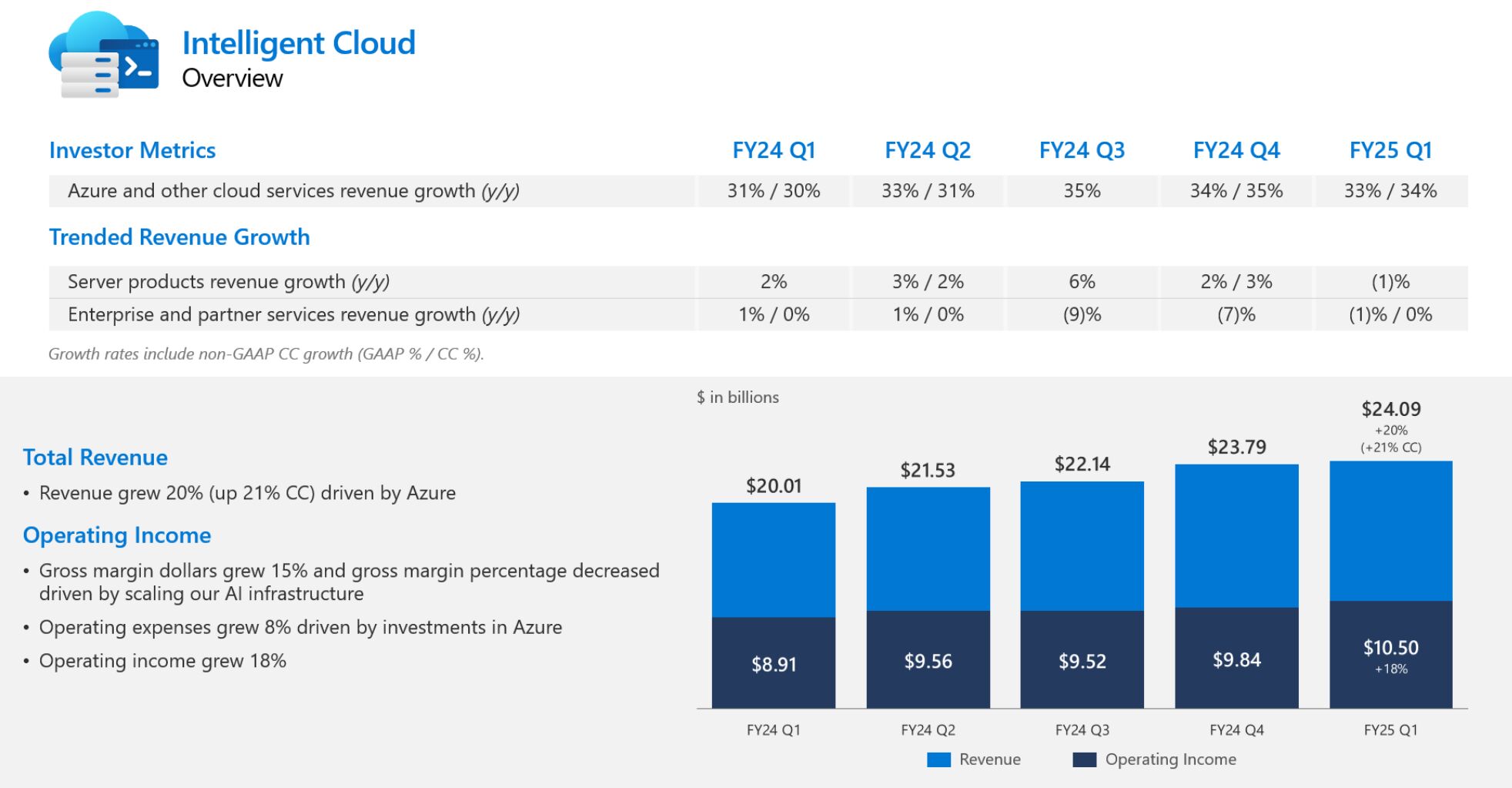

Intelligent Cloud

Dit segment, waarin Azure en andere clouddiensten zijn opgenomen, rapporteerde een omzet van $24,09 miljard, een stijging van 20% ten opzichte van vorig jaar. Microsoft doet het nog altijd erg goed in de cloud, vooral met zijn Azure-platform. Azure zag een omzetgroei van 33% dit kwartaal, wat iets boven de verwachtingen lag. Dit maakt Azure nog steeds de grootste concurrent van Amazon’s AWS dat de marktleider is met ongeveer 31% van de markt in handen. Microsoft volgt op gepaste afstand met ongeveer 25% marktaandeel. Toch blijft Alphabet in de nek hijgen van Microsoft, nadat Google Cloud een groei van 35% in zijn cloud-divisie rapporteerde.

Een groot deel van Microsoft’s clouddiensten blijft groeien door de toename in AI-gebruik. Hierdoor investeert Microsoft ook meer in zijn cloud- en datacentra om die groei te ondersteunen. Microsoft blijft erg enthousiast over AI en ziet het als een van de grootste groeifactoren voor het bedrijf. Ze benadrukken dat AI niet alleen hun eigen producten versterkt, zoals met AI-geïntegreerde Office-functies (M365 Copilot), maar dat het ook de vraag naar hun cloud-platform Azure aandrijft.

Ze gaven tevens aan dat AI-oplossingen verantwoordelijk waren voor ongeveer 12 procent van Azure’s groei dit kwartaal. Microsoft investeert fors in AI-infrastructuur en ziet dit als een strategische zet voor de lange termijn, waarbij ze samenwerking met OpenAI blijven uitbreiden. Op korte termijn zie je daardoor wel de marges licht afnemen.

More Personal Computing

De omzet in deze divisie, die producten zoals Windows, apparaten en zoekdiensten omvat, bedroeg $13,18 miljard. Dit betekent een stijging van 17%, ondanks een gematigde groei in Windows-licenties en een lichte daling van pc-verkopen volgens industriecijfers.

AI en Infrastructuurinvesteringen

Een belangrijk aandachtspunt is Microsoft’s investeringen in AI, specifiek in samenwerking met OpenAI, de ontwikkelaar van ChatGPT. Microsoft heeft recentelijk aanzienlijke uitgaven gedaan in datacenters en IT-infrastructuur om de toenemende vraag naar AI-diensten op te vangen. De totale uitgaven aan property and equipment, voornamelijk dus aan data centers, stegen met 50% tot $14,92 miljard.

Daarnaast kondigde Microsoft aan dat de vraag naar clouddiensten groter is dan de huidige capaciteit kan ondersteunen. Leveringsvertragingen bij externe leveranciers spelen hierbij een rol, maar het bedrijf verwacht dat vraag en aanbod beter in balans zullen zijn in de tweede helft van het fiscale jaar. Microsoft mikt dan ook op een versnelling van de groei.

We still expect Azure growth to accelerate from [the first half] as our capital investments create an increase in available AI capacity to serve more of the growing demand,” – CFO Amy Hood

Verwachtingen voor het lopende kwartaal

Voor het huidige kwartaal verwacht Microsoft een omzet tussen de $68,1 miljard en $69,1 miljard, wat neerkomt op een verwachte groei van ongeveer 10,6% bij het midden van deze range. Deze prognose is licht lager dan de voorspelling van analisten, die een omzet van $69,83 miljard voorzagen. Het management blijft positief over de langetermijnmogelijkheden in de cloud- en AI-sector, maar benadrukt ook dat groei in dit segment een aanzienlijke investering in infrastructuur vergt.

Aandeel Microsoft waardering

De waardering van het aandeel Microsoft is, net als van veel grote technologiebedrijven, vrij stevig. Als we kijken naar de Price-to-Earnings (P/E)-verhouding, zien we een stijgende trend: van 26,6x in 2022 naar 35,2x in 2023 en naar een P/E van 37,9x in 2024. Dit is aanzienlijk hoger dan het gemiddelde van de brede markt en iets boven het gemiddelde van de software- en technologie-sector, die in het afgelopen jaar tussen de 33-39x schommelde.

Andere waarderingsmaatstaven zoals de EV/EBITDA laten eveneens een stevige waardering zien. Een vergelijking met de brede markt laat zien dat Microsoft een premium geniet in waardering vanwege zijn sterke positie in cloud computing, softwarelicenties en andere groeimarkten.

Deze premium lijkt gerechtvaardigd door het winstgevende groeimodel, al blijft de waardering aan de hoge kant vergeleken met traditionele sectoren. Deze hoge waarderingen zijn ook te verklaren door de aanhoudende groeivooruitzichten voor de komende jaren. Analisten voorzien een omzetstijging van zo’n 14% per jaar voor de komende drie jaren.

Als ook de verwachte winstijgingen worden gerealiseerd dan kan de waardering van het aandeel afnemen, wat ook terug te zien is in de verwachte K/W-verhoudingen van 33,2x in 2025, 28,2x in 2026 en 24x in 2027.Conclusie

Microsofts kwartaalresultaten laten sterke cijfers zien op het gebied van cloudgroei en winstgevendheid. Het bedrijf blijft investeren in AI en datacenters om toekomstige groei te ondersteunen.

Aandeel Microsoft kopen of verkopen via LYNX

LYNX geeft u de mogelijkheid om zelf in aandelen van bijna ieder beursgenoteerd bedrijf ter wereld te beleggen, dus ook in het aandeel Microsoft (MSFT). U heeft toegang tot ruim 100 beurzen in 30 landen. Bekijk het aanbod: